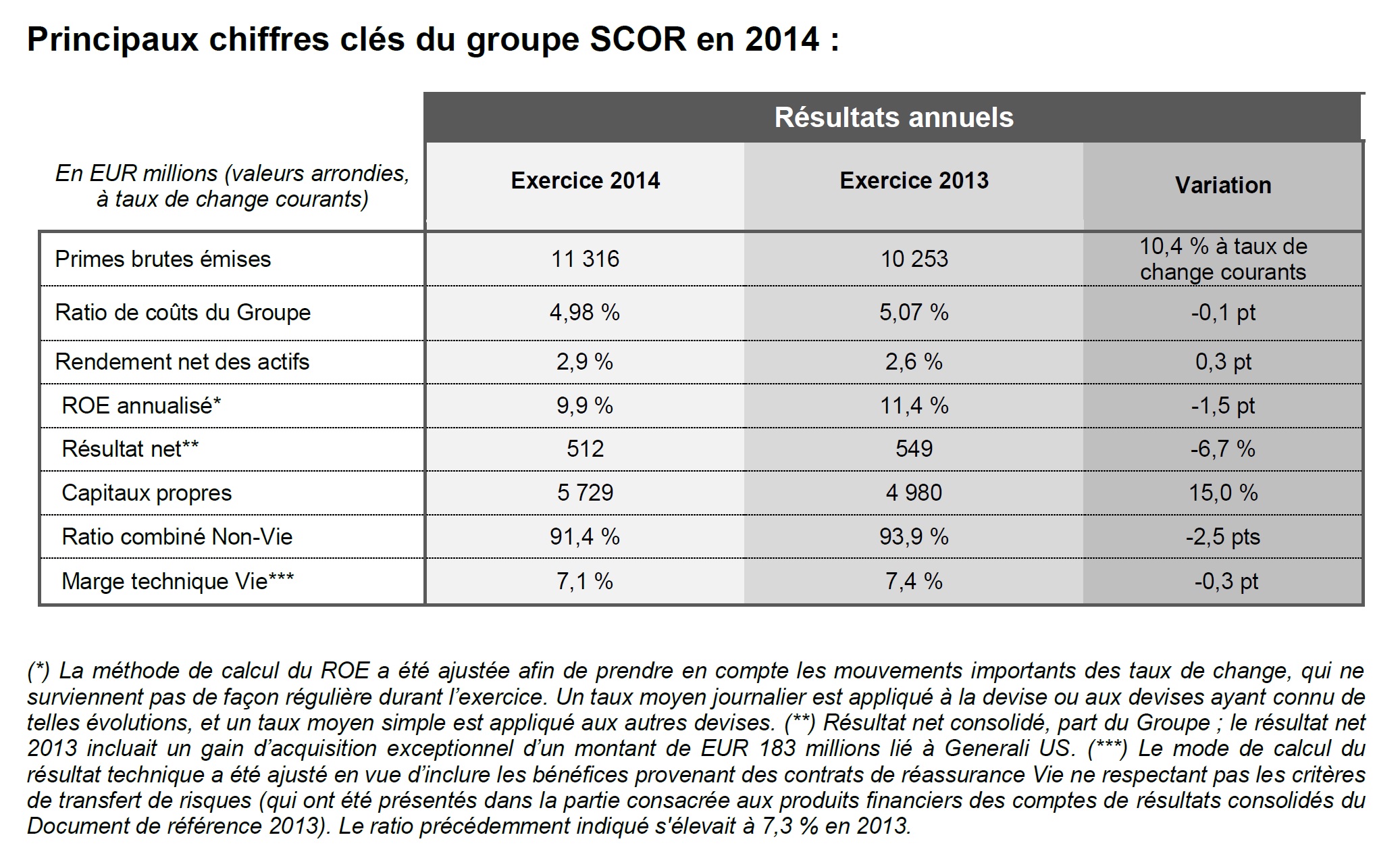

- Les primes brutes émises atteignent EUR 11 316 millions, en hausse de 10,4 %1 par rapport à 2013 (10,8 % à taux de change constants). Cette croissance s’explique par la contribution de Generali US après son acquisition par le Groupe en octobre 2013, et par la croissance tant de SCOR Global Life en Asie et dans les branches Solutions financières & Longévité, que par celle de SCOR Global P&C:

- Les primes brutes émises par SCOR Global P&C augmentent de 2,7 % à taux de change constants (+1,8 % à taux de change courants) à EUR 4 935 millions ;

- Les primes brutes émises par SCOR Global Life s’élèvent à EUR 6 381 millions, en hausse de 5,5 %, à taux de change constants comme à taux de change courants, sur une base pro forma.

- SCOR Global P&C dégage en 2014 une excellente rentabilité technique avec un ratio combiné net de 91,4 % contre 93,9 % en 2013.

- La marge technique de SCOR Global Life s'élève à 7,1 % en 2014 contre 7,4 % sur une base pro forma en 2013, reflétant l'évolution de la composition du portefeuille annoncée dans le plan « Optimal Dynamics ».

- SCOR Global Investments enregistre un rendement des actifs de 2,9 % grâce à la gestion active de son portefeuille et à l’évolution de son portefeuille d’investissement.

- En 2014, le Groupe dégage un cash flow opérationnel élevé de EUR 894 millions grâce à la forte contribution des activités de SCOR Global P&C et de celles de SCOR Global Life.

- Le résultat net s’élève à EUR 512 millions, soit une hausse de 40 % par rapport à 2013, sans prise en compte du gain d’acquisition exceptionnel d’un montant de EUR 183 millions lié à Generali US. Le taux de rendement des capitaux propres (ROE) atteint 9,9 %2.

- Les fonds propres atteignent EUR 5 729 millions au 31 décembre 2014 contre EUR 4 980 millions au 31 décembre 2013. Après versement de dividendes à hauteur de EUR 243 millions, l'actif net comptable par action augmente de 15 % à EUR 30,60 au 31 décembre 2014, contre EUR 26,64 au 31 décembre 2013.

- Le ratio de solvabilité de SCOR, tel que défini par le modèle interne 20143, se maintient légèrement au-dessus de la fourchette optimale.

- Le ratio d’endettement financier de SCOR s'élève à 23,1 % au 31 décembre 2014. Le placement de deux dettes subordonnées à durée indéterminée pour un montant de EUR 250 millions et de CHF 125 millions4 en 2014 témoigne de la capacité du Groupe à gérer de façon dynamique le passif de son bilan.

- SCOR proposera à l’Assemblée générale d’augmenter le dividende à EUR 1,40 par action pour 2014, contre EUR 1,30 en 2013, soit un taux de distribution de 51 %. Le dividende proposé pour 2014 sera détaché le 5 mai 2015 à EUR 1,40 et mis en paiement le 7 mai 2015.

1 Sur la base des comptes publiés ; pro forma, la croissance des primes brutes émises s'élève à 3,8 % (4,2 % à taux de change constants).

2 La méthode de calcul du ROE a été ajustée afin de prendre en compte les mouvements importants des taux de change, qui ne surviennent pas de façon régulière durant l’exercice. Un taux moyen journalier est appliqué à la devise ou aux devises ayant connu de telles évolutions, et un taux moyen simple est appliqué aux autres devises.

3 Cette estimation est basée sur le modèle interne 2014 après prise en compte du capital disponible estimé à la fin de l’exercice 2014 divisé par le capital de solvabilité requis (SCR) à cette même date, prenant en compte l’activité planifiée pour 2015. Le modèle interne sera sujet à la révision et au processus d’approbation mené par l’ACPR au cours des prochains mois. L’estimation basée sur le modèle interne 2015 sera communiquée lors de la publication des résultats du 1er trimestre 2015.

4 Voir les communiqués de presse publiés respectivement les 25 septembre 2014 et 24 septembre 2014.